Tiểu thương buôn bán ở chợ Bà Chiểu (quận Bình Thạnh, TP.HCM) – Ảnh: PHƯƠNG QUYÊN

Nếu nâng doanh thu lên 200 triệu đồng/năm như đề xuất, ngưỡng doanh thu nộp thuế rơi vào khoảng 550.000 đồng/ngày, vẫn chưa phù hợp với thực tế đời sống hiện nay.

Nhiều chuyên gia đã khẳng định như vậy khi trao đổi với chúng tôi về đề xuất ngưỡng doanh thu chịu thuế VAT đối với hộ, cá nhân kinh doanh lên 200 triệu đồng/năm thay cho mức 100 triệu, theo dự thảo Luật Thuế giá trị gia tăng (VAT) sửa đổi đang được Bộ Tài chính đưa ra lấy ý kiến.

Theo chương trình, dự thảo sẽ được Quốc hội thông qua tại kỳ họp khai mạc vào cuối tháng 10 tới. Nhiều người mong mỏi doanh thu nộp thuế VAT sớm được nâng cao hơn, không chỉ là 200 triệu/năm như đề xuất mà cao hơn thế.

Bán 7 – 8 tô phở/ngày đã phải chịu thuế

Anh Nguyễn Văn Hoàng (quận Hoàng Mai, Hà Nội), người đang chạy xe công nghệ tại Hà Nội, than thở khi cho rằng người lao động nghèo chưa ráo mồ hôi là không có cơm ăn mà vẫn phải nộp thuế.

Theo anh Hoàng, giá xăng dầu thời điểm năm 2015 chỉ 18.000 đồng/lít xăng và chưa đến 14.000 đồng/lít dầu diesel.

Tuy nhiên, những năm qua giá xăng đã tăng mạnh, thậm chí có thời điểm xấp xỉ 30.000 đồng/lít trước khi rơi về mức giá lên 22.000 đồng/lít như hiện nay.

Với mức giá xăng dầu này, doanh thu chạy xe tăng theo giá xăng dầu nhưng thu nhập tài xế không tăng mà trái lại còn giảm. Điều đáng nói là người chạy xe công nghệ vẫn nằm trong diện phải nộp thuế VAT do doanh thu vượt xa con số 280.000 đồng/ngày.

“Chính sách bất cập quá lâu khiến người lao động rất cơ cực. Không làm thì không có tiền lo cho học hành của con cái, chi tiêu sinh hoạt trong gia đình… Nhưng nỗ lực lao động mà không được hưởng thành quả lại chỉ để đóng thuế” – anh Nguyễn Văn Hoàng than thở.

Chị Trần Thị Luyến, chủ cửa hàng phở trên phố Hai Bà Trưng (Hà Nội), cho biết mọi chi phí từ điện, nước, nguyên liệu đầu vào đến thuê mặt bằng… đều tăng từng năm. Cách đây 10 năm, một tô phở có giá 25.000 – 30.000 đồng nhưng nay là 35.000 – 50.000 đồng.

Do vậy, với ngưỡng doanh thu năm trên 100 triệu đồng phải nộp thuế VAT, mỗi ngày bán 7 – 8 tô phở được khoảng 280.000 đồng là thuộc diện phải nộp thuế rồi.

“Từ sau dịch COVID-19, người kinh doanh nhỏ lẻ sống chật vật, đúng nghĩa là lấy công làm lãi. Trong khi đó, người làm công ăn lương được nâng mức giảm trừ gia cảnh hai lần từ 4 lên 9 rồi lên 11 triệu đồng, còn doanh thu của người kinh doanh 10 năm qua vẫn đứng nguyên” – chị Luyến nói.

Chị Thu Hằng, chủ quán cơm nhỏ tại TP.HCM, cho biết không chỉ kéo dài nhiều năm, điều bất cập còn ở chỗ cá nhân kinh doanh không được tính giảm trừ gia cảnh như người làm công ăn lương. Trong khi đó, theo quy định, nếu có thu nhập từ 100 triệu đồng/năm trở xuống thì không phải đóng thuế.

Nhưng nếu thu nhập từ hơn 100 triệu, chẳng hạn 100 triệu lẻ 500.000 đồng/năm, phải đóng thuế trên toàn bộ doanh thu. Như vậy là quá bất hợp lý, vì tính ra mỗi tháng chỉ cần doanh thu hơn 8,3 triệu đồng là phải nộp thuế. Nếu tính bình quân theo ngày thì tương đương 280.000 đồng/ngày.

“Đây là con số quá bé nhỏ, phải nói là phi thực tế trong bối cảnh hiện nay. Thậm chí một gánh xôi nhỏ bán buổi sáng cũng có mức doanh thu cao hơn ngưỡng nộp thuế. Vì vậy, nếu áp theo đúng mức doanh thu này, cá nhân kinh doanh nào cũng phải nộp thuế. Ngược lại, nếu dưới mức nộp thuế thì họ không thể nào đủ sống”, chị Thu Hằng nói.

Anh Tấn Anh, chủ xe hủ tiếu đêm tại một quận trung tâm TP.HCM, nói giá vốn nguyên liệu chưa kể công cán đã rơi vào 2 triệu đồng/ngày, như vậy phải có doanh thu ít nhất 3 triệu đồng/ngày anh mới đủ trang trải cho chi phí mặt bằng, thuê người phụ việc, điện, nước…

“Mức doanh thu 100 triệu đồng chỉ tương đương với doanh thu của tôi trong vòng 1 tháng. Tôi kiến nghị cần điều chỉnh ngưỡng doanh thu tính thuế lên cho phù hợp với mặt bằng giá cả hiện nay và có cơ chế điều chỉnh phù hợp, tránh trường hợp giá lên mà thuế đứng yên như thời gian qua”, anh Tấn Anh kiến nghị.

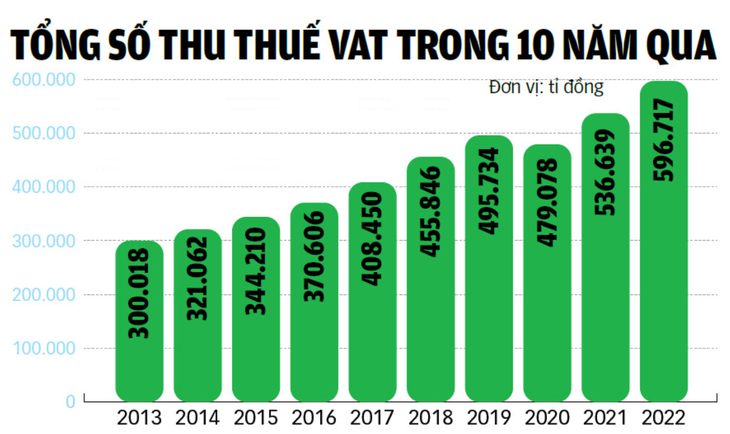

Nguồn: Bộ Tài chính – Đồ họa: TUẤN ANH

Đừng “căn ke” với người nộp thuế!

Tại phiên họp chuyên đề pháp luật, do Ủy ban Thường vụ Quốc hội vừa tổ chức tuần qua (14-8), khi cho ý kiến thẩm định dự thảo Luật Thuế VAT, ông Lê Quang Mạnh, chủ nhiệm Ủy ban Tài chính Ngân sách của Quốc hội, cho biết cần quy định cụ thể mức doanh thu hằng năm trong luật, từ 200 hoặc 300 triệu đồng trở xuống thuộc đối tượng không chịu thuế VAT.

Đồng thời, luật giao Ủy ban Thường vụ Quốc hội điều chỉnh mức doanh thu này phù hợp với tình hình phát triển kinh tế – xã hội từng thời kỳ. Theo luật hiện hành, ngưỡng quy định là 100 triệu đồng/năm. Nếu tính theo tỉ lệ tăng GDP và CPI bình quân từ 2013 đến nay, mức này sẽ tương đương 285 triệu đồng/năm.

Trao đổi với Tuổi Trẻ, tiến sĩ Nguyễn Ngọc Tú, chuyên gia cao cấp về thuế, đề nghị sớm nâng ngưỡng doanh thu tính VAT theo mức tăng của GDP và chỉ số giá để hộ và cá nhân không phải thiệt thòi thêm nữa. Mức 100 triệu đồng/năm áp dụng từ 10 năm nay đã quá lạc hậu rồi khi chỉ số giá, GDP tăng cao.

“Ngưỡng doanh thu là 200 triệu đồng hay 300 triệu đồng hay là mức cụ thể nào thì Bộ Tài chính cần đánh giá mức tăng của GDP và biến động của chỉ số giá tiêu dùng.

Bên cạnh đó, cần tính đến việc thay đổi ngưỡng này cho phù hợp với tình hình thực tế, có thể trượt theo biến động của chỉ số giá hằng năm, tránh tình trạng như quy định tại Luật Thuế thu nhập cá nhân khi chỉ số giá biến động tới 20% mới nâng mức giảm trừ gia cảnh” – ông Tú khuyến nghị.

Về ngưỡng doanh thu tính thuế, ông Tú lưu ý thêm là mức áp dụng phải phù hợp với hệ thống thuế. Như chính sách thuế thu nhập cá nhân quy định mức giảm trừ gia cảnh đối với người nộp thuế là 11 triệu đồng/tháng. Như vậy, thu nhập một năm của người làm công ăn lương từ 132 triệu đồng/người là không phải nộp thuế, chưa kể giảm trừ gia cảnh cho người phụ thuộc.

Thời gian tới, mức giảm trừ gia cảnh sẽ được nâng lên theo biến động của chỉ số giá. Đây là doanh thu kinh doanh nên mức phải cao hơn mức giảm trừ gia cảnh thu nhập cá nhân.

Góp ý cho nội dung này, bà Nguyễn Thị Cúc, chủ tịch Hội Tư vấn thuế, cho rằng cả nước có khoảng 5 triệu hộ và cá nhân kinh doanh. Số thu từ khu vực này khá khiêm tốn. Mặt khác, cũng như thuế thu nhập cá nhân, quan điểm điều tiết là không thu thuế từ đồng đầu tiên.

“Vì vậy, việc xác định mức doanh thu chịu thuế cần nghiên cứu, cân nhắc kỹ lưỡng để phù hợp hơn với tình hình thực tế và có tính ổn định của luật” – bà Cúc nói và cho rằng quan điểm đưa ngưỡng doanh thu tính thuế không nên quá “căn ke” với người nộp thuế, nhất là hộ và cá nhân kinh doanh.

“Trong tổng số khoảng 5 triệu hộ và cá nhân kinh doanh của cả nước, tỉ lệ hộ và cá nhân kinh doanh là người buôn bán nhỏ lẻ, kinh doanh chỉ đủ ăn chiếm khá lớn. Do vậy, chính sách thuế nên khuyến khích người dân mở rộng sản xuất kinh doanh, nỗ lực lao động chứ đừng để họ cho rằng nộp thuế là gánh nặng”, bà Cúc đề nghị.

Nhiều hộ bán hàng ăn ở Hà Nội than thở đang phải lấy công làm lãi. Doanh thu tăng nhưng thu nhập không hề tăng – Ảnh: NAM TRẦN

Hộ kinh doanh chịu thiệt

Trao đổi với chúng tôi, luật sư Trần Xoa, giám đốc Công ty luật Minh Đăng Quang, cho rằng, rút kinh nghiệm từ việc quy định mức giảm trừ gia cảnh với người làm công ăn lương, cần có trừ hao để khi quy định có hiệu lực thì ngưỡng nộp thuế không trở nên lạc hậu.

Theo ông Xoa, ví dụ một gia đình gồm vợ chồng và hai con, làm công ăn lương thì tổng mức giảm trừ cho cá nhân người nộp thuế và hai người phụ thuộc đã ở mức gần 370 triệu đồng/năm và sẽ còn được điều chỉnh tăng.

Như vậy, với đặc thù hộ kinh doanh ở Việt Nam thường là hộ gia đình cùng làm, có khi 4 – 5 người hoặc hơn, ngưỡng chịu thuế nên ít nhất là 400 triệu đồng/năm mới có thể tính đúng, tính đủ và công bằng với họ vì hộ kinh doanh không được giảm trừ gia cảnh.

“So với doanh nghiệp được hưởng nhiều chính sách ưu đãi như miễn giảm thuế, ưu đãi thuế suất, có lãi mới phải nộp thuế, được chuyển lỗ…, hộ kinh doanh cứ có doanh thu trên ngưỡng chịu thuế là phải nộp thuế trên toàn bộ doanh thu bất kể lãi lỗ mà ngưỡng hiện tại lại quá thấp là quá bất hợp lý với họ”, ông Xoa nói.

Hàng trăm ngàn hộ kinh doanh bị ảnh hưởng

Theo số liệu thống kê của Cục Thuế TP.HCM, tổng số lượng hộ kinh doanh và cá nhân kinh doanh đang quản lý trên địa bàn đến hết tháng 6-2024 là 240.289 hộ. Trong đó, số lượng hộ kinh doanh nộp thuế theo phương pháp kê khai là 8.725 hộ và số lượng hộ nộp thuế theo phương pháp khoán là 231.564 hộ.

Trong 6 tháng đầu năm có 19.813 hộ nghỉ kinh doanh. Số lượng hộ còn hoạt động đến 28-6 là 212.499 hộ.

Trong đó, hộ kinh doanh thuộc diện nộp thuế giá trị gia tăng, thu nhập cá nhân là 163.539 hộ (tăng 26,28% so với cùng kỳ), thuế khoán lập bộ là 166 tỉ đồng/tháng (tăng 26,07% so với cùng kỳ). Hộ kinh doanh thuộc diện không nộp thuế giá trị gia tăng, thu nhập cá nhân là 48.960 hộ.

Số thu từ hộ kinh doanh thực hiện 6 tháng đầu năm 2024 là 3.691 tỉ đồng, tăng 7,9% so với cùng kỳ. Trong đó, thu từ hộ và cá nhân khu vực kinh tế ngoài quốc doanh là 1.908 tỉ đồng, tăng 15,89% so với cùng kỳ; thuế thu nhập cá nhân là 1.783 tỉ đồng, tăng 0,49% so với cùng kỳ năm 2023.

Ngưỡng doanh thu chịu thuế quá lạc hậu

Tiếp thu ý kiến góp ý, dự thảo luật mới nhất vừa được Bộ Tài chính đưa ra gồm hai phương án liên quan đến ngưỡng doanh thu của hộ, cá nhân kinh doanh hàng hóa, dịch vụ chịu thuế VAT.

Theo đó, với phương án 1, hàng hóa dịch vụ của cá nhân, hộ kinh doanh có doanh thu năm từ 200 triệu đồng trở xuống sẽ không chịu thuế VAT, tăng 50 triệu đồng so với nhiều lần đề xuất trước đây.

Nếu chỉ số giá tiêu dùng biến động trên 20%, Chính phủ trình Ủy ban thường vụ Quốc hội điều chỉnh mức doanh thu phù hợp với biến động giá, phát triển kinh tế – xã hội. Với phương án 2, mức doanh thu không tính thuế VAT do Chính phủ quy định.

Như vậy, ngưỡng doanh thu tính thuế VAT với hàng hóa, dịch vụ của hộ, cá nhân kinh doanh được Bộ Tài chính đề xuất là 200 triệu đồng/năm.

Theo Bộ Tài chính, Luật số 31 sửa đổi bổ sung một số điều của Luật Thuế VAT có hiệu lực từ 1-1-2014 cho đến nay, chỉ số giá tiêu dùng đã tăng khá nhiều. Việc tăng mức doanh thu không thuộc đối tượng chịu thuế lên gấp đôi mức hiện hành là cần thiết.

Lo ngân sách địa phương bị ảnh hưởng!

Theo Bộ Tài chính, việc nâng lên ngưỡng 300 triệu đồng sẽ ảnh hưởng đến số thu ngân sách nhà nước tại địa phương, nhất là các địa phương có thu nhập thấp. Bên cạnh đó, quy định này sẽ không khuyến khích các hộ, cá nhân kinh doanh chuyển sang doanh nghiệp (doanh nghiệp cứ phát sinh doanh thu phải nộp thuế VAT).

Cụ thể, Bộ Tài chính cho biết với phương án tăng mức doanh thu chịu thuế VAT lên 200 triệu hoặc 300 triệu đồng, theo tính toán của Bộ Tài chính, dự kiến sẽ giảm thu ngân sách khoảng 2.630 tỉ đồng với ngưỡng 200 triệu đồng hoặc 6.383 tỉ đồng với ngưỡng 300 triệu đồng.