Tỉ giá ổn định là cơ hội mở rộng làm ăn và úp vốn vào thị trường chứng khoán – Ảnh: Q.Đ

Tuổi Trẻ đã trao đổi với ông Trương Văn Phước – nguyên quyền chủ tịch Ủy ban Giám sát tài chính quốc gia.

O6ng Trương Văn Phước

* Thưa ông, đầu năm 2024, VND “bỗng dưng” mất giá hơn 5% so với USD, nhưng nay lại mạnh lên. Diễn biến này khác mọi năm, vì sao?

– Những năm gần đây, tâm lý và xu hướng của thị trường là tỉ giá USD/VND luôn gắn với biến động của USD trên thị trường quốc tế thông qua USD Index (gồm rổ hàng USD với 6 đồng tiền chủ chốt như EUR, yen Nhật, bảng Anh…).

Trong khi đó, USD cũng có câu chuyện của nó: đó là COVID-19; các nước nới lỏng tiền tệ để hỗ trợ nền kinh tế, nhất là ở Mỹ. Do đó, sau đại dịch thì lạm phát cao, buộc Mỹ phải nâng lãi suất để thắt chặt tiền tệ với mức đỉnh là 5,5%, cao nhất trong 40 năm qua.

Đồng tiền lãi suất cao luôn có giá. Nhưng dùng lãi suất cao để kéo lạm phát giảm xuống cũng tạo ra khó khăn cho tăng trưởng kinh tế, việc làm… .

Thế nhưng, ở Mỹ, mặc dù lãi suất cao nhưng lạm phát vẫn dai dẳng, tác động đến tăng trưởng kinh tế, nhiều chỉ số như việc làm… không như dự báo. Đầu năm 2024 người ta nghĩ Mỹ giảm lãi suất, nhưng chờ mãi vẫn không thấy làm cho thị trường sốc, đẩy USD Index tăng lên 106 trong quý 1 và tháng 4-2024 là đỉnh điểm.

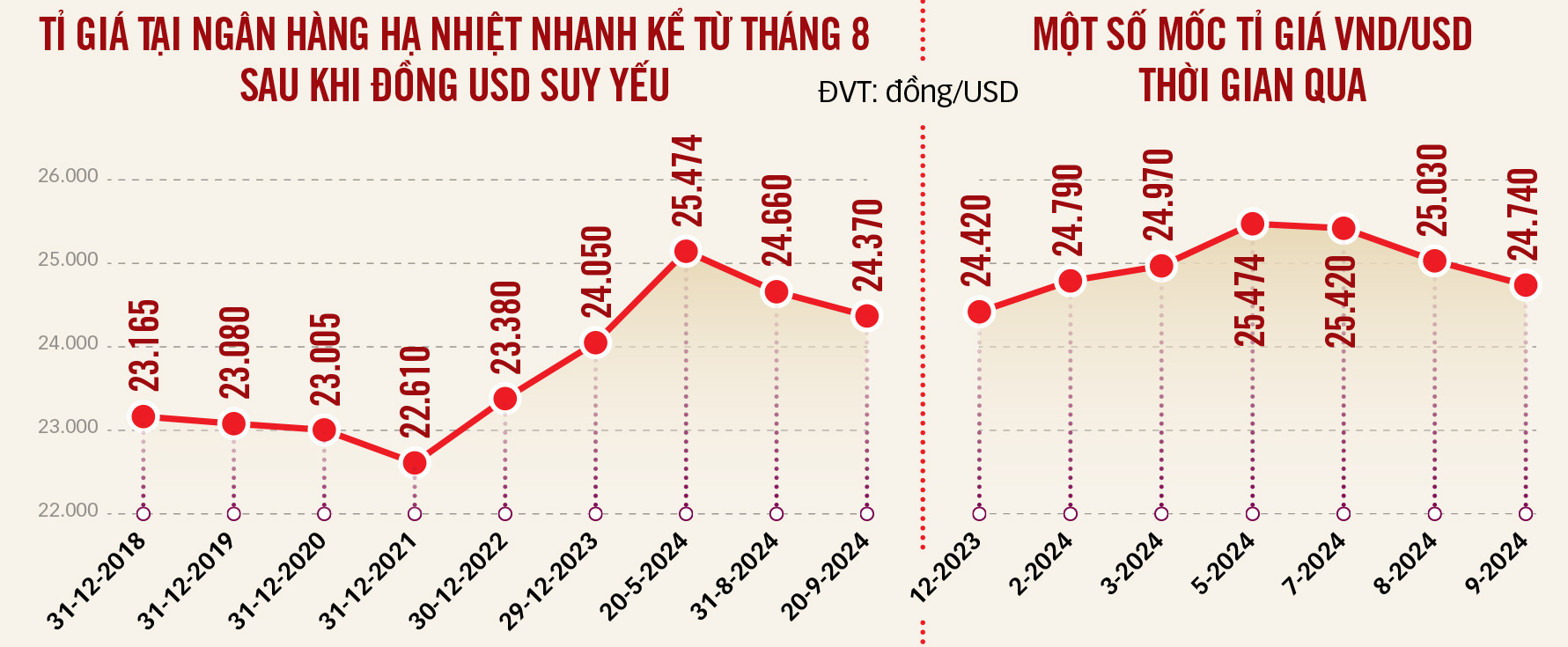

Như đã nói, tỉ giá VND/USD luôn gắn với USD, vì thế trong những tháng đầu năm, VND đã mất giá hơn 5% so với USD, có lúc 25.500 đồng/USD. Nay USD Index giảm còn 100, VND đã có giá trở lại, có lúc chỉ cần 24.500 đồng là đã mua được 1 USD.

* VND đang mạnh lên, liệu có trở lại 24.000 đồng/USD?

– Đúng là đợt tăng trong đầu năm đã gây bối rối cho DN và người dân vì các năm qua họ đã quen với “tỉ giá êm đềm” rồi, năm cao nhất VND cũng mất giá không quá 3%. Nên trong quý 1-2024, việc VND bị mất giá trên 5% làm cho tâm lý thị trường lo ngại rằng có thể VND sẽ mất giá nhiều hơn trong năm 2024.

Điều này xuất phát từ suy nghĩ cho rằng dù Mỹ có giảm thêm thì trong năm 2024 lãi suất USD vẫn cao và USD là đồng tiền mạnh đồng thời có thị phần thanh toán lớn. Về bản chất thì tỉ giá luôn chịu tác động bởi hai nhân tố: đó là chênh lệch lạm phát và lãi suất của Mỹ và VN.

Hiện nay, lạm phát Mỹ đang đi xuống, còn VN phấn đấu giữ mức 4 – 4,5%, nhưng có nhiều nhân tố không thuận lợi như thiên tai, điều chỉnh lương… Do vậy khả năng USD giảm thêm so với VND không cao.

Có thể vùng tỉ giá 24.500 đồng/USD là mức khá cân bằng. Dự báo giá USD/VND cả năm nay dao động 2,5 – 3%, tức USD/VND vẫn trở lại “êm đềm” sau cú tăng sốc đầu năm.

Đồ họa: T.ĐẠT

* Mỹ bắt đầu lộ trình giảm lãi suất USD và tháng 11 bước vào bầu cử tổng thống, với điều hành tỉ giá đó là hai bước ngoặt, vậy ứng xử của VN là gì?

– Đúng, đó là hai bước ngoặt quan trọng và sẽ tác động nhiều mặt với thế giới và kinh tế VN. Có lẽ Fed còn giảm thêm lãi suất trong 3 tháng còn lại của năm 2024. Còn về bầu cử của Mỹ, chắc chắn có nhiều thay đổi trong chính sách.

Dù hướng nào cũng đều có những biến động. Với nền kinh tế hội nhập ngày càng sâu rộng, theo tôi, cần có “bộ đệm giảm sốc” đến mức tối đa với các thay đổi đó. Xu hướng chung là sắp tới USD sẽ yếu đi vì lộ trình giảm lãi suất của Fed còn tiếp tục, có thể hết năm 2025.

Nhưng cũng lưu ý nhiều dự báo quốc tế cho rằng lạm phát toàn cầu đang đổ dốc thêm vài năm nữa. Nên việc nới lỏng tiền tệ không chỉ ở Mỹ mà ở các nền kinh tế khác. Các nước cũng giảm lãi suất. Khi lãi suất giảm thì USD suy yếu nhưng đồng tiền các nước có cắt giảm lãi suất cũng suy yếu. Tác động này sẽ giữ USD rơi vào vùng ổn định tương đối của tỉ giá. Đây là yếu tố quan trọng và là tín hiệu có thể dẫn dắt cho tỉ giá USD/VND.

Với nền kinh tế kiên định theo đuổi mục tiêu tăng trưởng cao, đang thực hiện lộ trình thị trường hóa giá cả thì giữ lạm phát mục tiêu 4 – 4,5% vẫn là thách thức. Để tỉ giá ổn định thì tỉ giá trung tâm phải ổn định trên cơ sở các yếu tố nội tại của nền kinh tế VN như dòng vốn, tăng trưởng kinh tế, cán cân thanh toán, vốn đầu tư nước ngoài… bên cạnh USD Index. Đó chính là “bộ đệm giảm sốc”.

Khách du lịch đổi tiền tại điểm giao dịch ngoại tệ (Q.1, TP.HCM) – Ảnh: TỰ TRUNG

* Nhiều người nhìn tỉ giá trung tâm theo kiểu nghe nhạc hiệu đoán chương trình, vậy tỉ giá trung tâm do Ngân hàng Nhà nước công bố ngoài “bộ đệm giảm sốc” còn phải phát đi tín hiệu gì?

– Cơ chế điều hành tỉ giá hiện nay là tỉ giá trung tâm do Ngân hàng Nhà nước công bố. Từ tỉ giá trung tâm, thị trường được biến động hai chiều động (+/-5%), tức tỉ giá thị trường có dải biến động 10%.

Thời gian qua khi tỉ giá trung tâm tăng trên 3%, trên thị trường có lúc quanh 25.500 đồng mới mua được 1 USD. Từ đó thị trường hiểu xu hướng của tỉ giá là như thế, tạo ra kỳ vọng, dự báo để kinh doanh như có người trữ USD, người chưa có thì tìm mua… càng làm cho thị trường thêm căng thẳng.

Vì thế, khi công bố tỉ giá trung tâm, cần phải tính toán đến nhiều yếu tố khác từ nội tại của nền kinh tế VN bên cạnh yếu tố biến động USD Index sẽ tránh được tình trạng thị trường như đã suy đoán và phản ứng là nếu USD Index lên thì USD/VND cũng lên và ngược lại.

Nói nôm na tỉ giá trung tâm phải truyền đi tín hiệu ổn định, là bộ giảm sốc, tương tự như chúng ta xây nhà ở biển. Muốn xây, cần xác định đỉnh mức nước biển dâng, khả năng ứng phó và sức chịu đựng khi nước dâng để tránh tình trạng vì quá lo nước dâng mà làm nhà lên xa bờ, khi nước không dâng như thế thì lại dọn xuống. Chạy qua chạy lại rất tốn kém.

Ở đây là doanh nghiệp khi thấy tỉ giá lên vội gom giữ, nhưng gom quá khi tỉ giá xuống lại thiệt.

Ông TRƯƠNG VĂN PHƯỚC

Dữ liệu: WiGroup – Đồ họa: T.ĐẠT

* Tỉ giá USD/VND dịu lại, như vậy xu hướng của lãi suất VND ra sao, có đủ sức thay đổi xu hướng nắm giữ tài sản (VND, USD…)?

– Lãi suất như hình với bóng với lạm phát. Nếu lạm phát ở mức 4 – 4,5% thì lãi suất huy động có thể dao động quanh mức lạm phát cộng thêm 1 – 2% như kỳ vọng của mọi người gửi tiền ở VN là lãi suất thực dương.

Trong 9 tháng đầu năm 2024, lãi suất huy động có hai xu hướng khác nhau: 3 tháng đầu năm lãi suất giảm sâu, từ tháng 4-2024 đến nay đã tăng lại 1%. Dự báo lãi suất vẫn duy trì xu hướng tăng nhưng không nóng và chậm lại, ước thêm 0,3 – 0,5%.

Lý do là trong 3 tháng cuối năm ngân hàng phải đẩy mạnh cho vay lượng vốn xấp xỉ số đã cho vay trong 8 tháng đầu năm nên nhu cầu huy động của ngân hàng cũng tăng lên. Chắc chắn mọi người sẽ phải cân nhắc việc nắm giữ tài sản khi tỉ giá USD/VND trở lại nhịp điệu vốn có, tăng không quá 3%/năm, thấp hơn lãi suất huy động VND.

* Lãi suất USD giảm, dòng vốn ngoại sẽ trở lại. Yếu tố nào quan trọng để hút vốn, nhất là vào thị trường chứng khoán VN?

– Những năm qua, dòng vốn từ các nước trên thế giới đã chảy vào Mỹ để hưởng lãi suất cao, nay Mỹ bắt đầu giảm lãi suất thì xu hướng đó đang ngược lại. Xu hướng đó sẽ diễn ra từ từ. Dòng vốn đó chắc là sẽ “hồi hương” về các thị trường mới nổi, như VN và thị trường chứng khoán là một điểm đến.

Nhưng hấp thụ thế nào, đón được bao nhiêu vốn ngoại còn tùy thuộc sự hấp dẫn và tính ổn định của các nền kinh tế đó. Nói gì thì nói, lạm phát thấp và ổn định tỉ giá sẽ tạo sức hấp dẫn dòng vốn hồi hương. Vì thế, quan trọng lúc này là VN phải giữ ổn định kinh tế vĩ mô, kiểm soát lạm phát như mục tiêu đề ra và không để USD/VND biến động quá lớn.

Khách hàng giao dịch tại Ngân hàng Techcombank, quận 1, TP.HCM – Ảnh: QUANG ĐỊNH

Doanh nghiệp vay nợ USD bớt căng thẳng

Nửa đầu năm nay, tỉ giá VND/USD có lúc tăng tới 5% khiến nhiều doanh nghiệp (DN) vay nợ bằng USD như “ngồi trên đồng lửa”. Với xu hướng giảm mạnh của tỉ giá vừa qua, cùng động thái hạ lãi suất từ Fed, các DN này có thể thở phào.

Ông Trương Thái Đạt – giám đốc Trung tâm phân tích chứng khoán DSC – cho biết tỉ giá hạ nhiệt, chỉ còn tăng hơn 2% so với đầu năm. Nguyên nhân cốt lõi đến từ sức mạnh đồng USD đã giảm, từ đó giảm thiểu hoạt động găm giữ, kiếm lời chênh lệch ngoại hối và cả áp lực rút ròng của khối ngoại trên thị trường đầu tư.

Không thể không kể đến nỗ lực điều tiết từ phía Ngân hàng Nhà nước do đã bán khoảng 6,5 tỉ USD từ dự trữ ngoại hối quốc gia, theo chuyên gia DSC. Sau khi Fed bắt đầu hạ lãi suất, khoảng cuối quý 3 – đầu quý 4 năm nay, Ngân hàng Nhà nước có thể mua lại lượng ngoại tệ trên hệ thống để bổ sung phần dự trữ đã hỗ trợ thị trường trước đó.

Ông Đạt cũng cho rằng giá trị đồng tiền VN vẫn giữ mức độ trượt giá nhất định so sánh với tiền tệ thế giới, giúp gia tăng lợi thế cạnh tranh về xuất khẩu và thu hút vốn đầu tư nước ngoài.

TS Cấn Văn Lực và nhóm tác giả Viện đào tạo và nghiên cứu BIDV cho rằng tỉ giá ổn định hơn sẽ góp phần giảm chi phí nhập khẩu. Ngoài ra, nhóm nghiên cứu cũng cho rằng Fed hạ lãi suất góp phần ổn định mặt bằng lãi suất, giảm chi phí vốn nợ và đầu tư bằng ngoại tệ của DN.

Tại VN, lãi suất ngoại tệ giảm, đặc biệt là USD, góp phần giảm chi phí vốn vay bằng ngoại tệ đối với cả vốn vay cũ và mới, theo nhóm nghiên cứu.

Ngoài ra, thống kê của Tuổi Trẻ dựa trên báo cáo tài chính, nhiều DN vay nợ bằng USD lớn đã ghi nhận các khoản lỗ tỉ giá “khủng” trong nửa đầu năm 2024 như Novaland, Vietnam Airlines, Hòa Phát cùng nhiều DN ngành điện… Khi tỉ giá giảm, điều dễ nhận thấy nhất là sẽ bớt đi áp lực lỗ tỉ giá cho các DN này.

Vậy dự báo tỉ giá cuối năm nay ra sao? Ông Trần Đức Anh – giám đốc vĩ mô và chiến lược thị trường Chứng khoán KB Việt Nam (KBSV) – cho rằng áp lực tỉ giá từ nay đến cuối năm không còn quá lớn.

Dự báo tỉ giá USD/VND sẽ giảm về ngưỡng quanh vùng 25.000 VND/USD – tức tăng 3,5% so với đầu năm dựa trên các yếu tố như giải ngân FDI, kiều hối tốt hơn trong giai đoạn cuối năm, sự suy yếu của đồng USD sau khi Fed cắt giảm lãi suất.